こんにちは。廣岡会計事務所 長谷川です。

今回は、ここ最近よく耳にするリバースチャージ方式についてです。

平成27年4月の消費税法改正の中でもインパクトの大きな改正です。

1、「リバースチャージ方式」とは?

消費税は、簡単に言うと資産の譲渡を行った者・サービスの提供を行った者(売った側)が

消費税を預かって代わりに国に納付する仕組みになっています。

つまり「売った側」が消費税の納税義務を負います。

リバースチャージ方式の「リバース」を和訳すると、「反対の」という意味です。

つまりリバースチャージ方式とは、売った側ではなく「資産を購入した購入した者、

サービスの提供を受ける者(利用する側)」が消費税を国に納付することです。

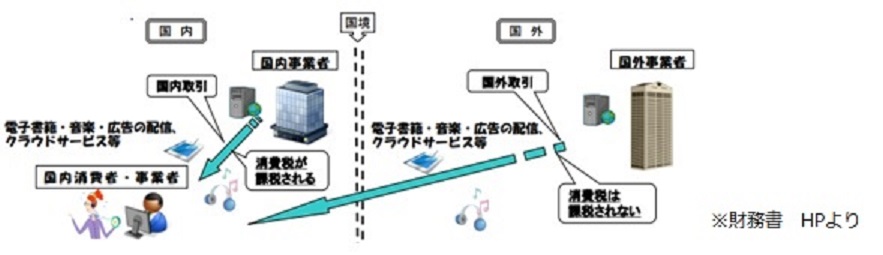

2、背景

電子書籍・音楽・広告の配信等の電気通信回線(インターネット等)を介して行われる

役務の提供について今までの制度では、国内事業者が行う場合について課税される一方で、

国外事業者が国境を越えて行う場合には、国外取引として不課税となり、

提供者の違いによって最終的な税負担に差異が生じており、国内外の事業者間で

競争条件に歪みが生じているという状況を背景に制度改正が行われました。

3、改正点

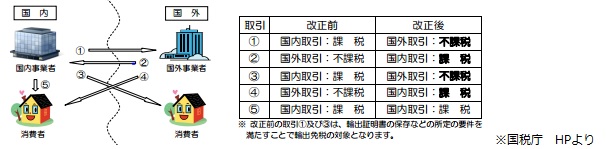

? 内外判定基準の見直し

平成27年10月より、電気通信利用役務(※注1)の提供が消費税の課税対象となる

国内取引に該当するか否かの判定基準に変更がありました。

※注1 電気通信利用役務の提供とは、電子書籍・音楽・広告の配信等のインターネット等を

介して行われる役務の提供をいいます。

今まで「役務の提供を行う者の事務所等の所在地」であった判定基準から、

今後は「役務の提供を受ける者の住所地等」の判定基準になりました。

結果、国外国内問わず平等に消費税がかかるようになります。

?課税方式の見直し

2つの課税方式の導入

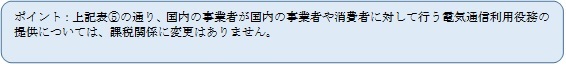

上記の内外判定基準の見直しの結果、新たに国内取引となる役務の提供については、

「事業者向け取引」と「消費者向け取引」のいずれかに該当するかによってそれぞれ課税方式が異なる。

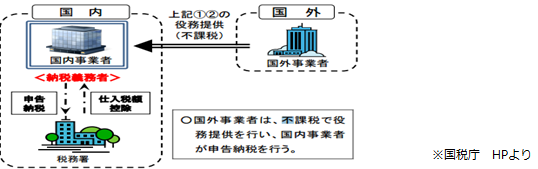

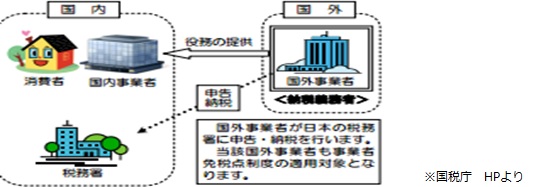

【1】事業者向け取引に係る課税方式(リバースチャージ方式)

→国外事業者が行う「事業者向け」の役務の提供について、国内事業者に申告納税を課す方式

仕訳のイメージ(課税売上割合80%と仮定した場合)

(期中)

経費 ???10,000 / 現預金 10,000

仮払金 800 / 仮受金 800

(決算)

仮受金 800 / 仮払金 800

雑損 160 / 未払消費税等 160

【2】消費者向け取引に係る課税方式(国外事業者申告納税方式)

→国外事業者が行う「消費者向け」の役務の提供について、国外事業者に申告納税義務を課す方式

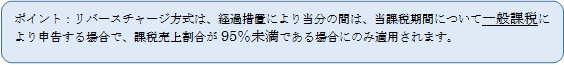

当分の間、課税売上割合が95%以上の事業者や簡易課税制度が適用される事業は、「事業者

向け電気通信利用役務の提供」を受けた場合でも、経過措置によりその仕入れがなかったも

のとみなされるので、多くの中小企業者には影響がないかと考えられます。

最後に注意点として、事業年度に関わらず2015年10月以降利用分から適用されます。

〈姫路・神戸の経営支援、相続に強い税理士・公認会計士 廣岡会計事務所 ブログ〉